投資に興味のある人なら、NISA(ニーサ)という言葉をご存知ではないでしょうか。

NISAは「少額投資非課税制度」のことで、2014年の1月から始まりました。イギリスの「ISA( individual Savings Account) 」にNihon = 日本の「N」をつけたのが名称の由来となっています。

日本証券業協会によると、2021年9月末の時点でNISA総口座数は1,067万口座にのぼることがあきらかになっています。

つまり、日本の「約10人に1人」がNISA口座を持っていることになります。今、それだけNISAを活用して資産運用する人が増えているのです。

この記事では、NISAの概要やメリット、注意すべきポイントだけでなく「2024年から制度」についても解説していきます。

NISAのメリットは、利益への税金がかからないこと

先述しましたが、NISAのメリットは、利益に対して税金がかからないことです。

通常、投資をして利益を得た場合は、20.315%の税がかかりますが、NISAを期間内で利用した場合は、非課税になります。

たとえば、5年間で100万円の利益が出た場合「約20万円の税金」を支払わずに済みます。200万円の利益であれば、約40万円です。これは大きいですよね。

利益が増えれば増えるほど、NISAのメリットを享受できます。

NISAのデメリットは損益通算ができないこと

非課税などメリットの多いNISAですが、もちろんデメリットもあります。それは「損益通算」ができないことです。

損益通算とは、他の特定口座などで利益や損が出た場合に相殺できるシステムです。

たとえば、AとBという2つの投資信託を持っているとします。そのとき、Aで利益が出てBで損失が発生したとすると、AとBの損益を合算して課税所得を減らすことができるのです。

しかしNISAでは、損益通算ができないので注意しましょう。たとえば、以下のケースをみてみましょう。

★課税口座同士なら損益通算が可能

・課税口座A +25万円

・課税口座B ー15万円

このケースでは、課税口座AとBで損益通算ができるため、課税の対象額は10万ですみます。そこに20%程度課税されるため。約2万円の税金になります。

★NISA口座と他の課税口座では損益通算はできない

・課税口座 +20万円

・NISA口座 ー10万円

上記のケースでは、NISA口座で10万円のマイナスが発生しています。しかし、損益通算ができないため、課税口座の20万円にそのまま課税されてしまい、約4万円の税金がかかってしまいます。

このようにNISA口座では、損益通算ができないのがデメリットです。

現在のNISAは3種類

現在(2022年1月)、NISAは一般NISA・つみたてNISA・ジュニアNISAの3種類あります。

以下、順に概要を見ていきましょう。

①一般NISA

・20歳以上の日本居住者が利用できる。口座は1人1口座まで

・利用できる期間は最長5年間(2023年まで投資可能)

・非課税となる投資枠は 120万円 / 年

・非課税の対象は、上場株式・投資信託、ETFなど

・つみたてNISAとの併用は不可

②つみたてNISA

・20歳以上の日本居住者が利用できる。口座は1人1口座まで

・利用できる期間は最長20年間(2042年まで投資可能)

・非課税となる投資枠は 40万円 / 年

・非課税の対象は、金融庁が許可した投資信託、ETFなど

・一般NISAとの併用は不可

③ジュニアNISA

・0〜19歳の日本居住者が利用できる。口座は1人1口座まで

・利用できる期間は最長5年間(2023年まで投資可能)

・非課税となる投資枠は 80万円 / 年

・非課税の対象は、金融庁が許可した投資信託、ETFなど

利用できる期間は、購入した日からカウントしない

利用できる期間は毎年の投資枠ごとに、一般NISAで最長5年間、つみたてNISAで最長20年となっています。

ここで気をつけることは、その期間のカウントの仕方です。

たとえば、2022年に買ったものは、すべて2022年購入分としてカウントします。2022年の枠は2026年末まで有効となります。

「購入した日からカウントするのではない」ことに気をつけましょう。

非課税の投資枠は毎年もらえるが、繰り越せないので注意

非課税の投資枠は、毎年新規で投資枠が付与されます。一般NISAで120万円、つみたてNISAで40万円です。

投資枠の使い方は、購入できるのであれば自由です。たとえば、一般NISAの場合、投資枠は120万円なので「投資信託で100万円、REIT(不動産)で20万」というように投資できます。

もし、投資枠を使い切ったとしても、翌年になれば新規の投資枠を使えるようになります。

また投資枠を超えない限り、何回でも購入できます(ただし売却した場合、その売却分の投資枠は使えません)。

たとえば株を20万円で買って、すべて売却した場合、残りの投資枠は100万円となります。

逆に使いきれなかった投資枠は、翌年に繰り越すことができないので気をつけましょう。

対象になる金融商品

税制で非課税などメリットのあるNISAですが、すべての金融商品がその対象となるわけではありません。

以下が対象となります。

・上場株式

・株式投資信託(債権型の投資信託をふくむ)

・ETF(上場投資信託)

・REIT(不動産投資信託)

※預金・国債・社債などは対象外ですが、債権に投資している債権型の投資信託はNISAの対象となります。

NISAで非課税になる3つの利益とは

NISAで非課税になるのは以下の3つの利益です。

・売却益(譲渡益)

・配当金

・分配金

売却益(譲渡益)は、株や投資信託を売却したときの利益です。たとえば、10万円で買った株を30万円で売却した場合、差額の20万円が売却益(譲渡益)となります。

配当金はご存知の方も多いと思いますが、企業から株主に対して支払われる利益のことです。基本的には、株価が下がっても、持ち株数に応じて定期的に支払われます。

分配金は、配当金と似たようなもので、投資信託の決算時に、運用している資産から口数に応じて支払われます。また、分配金の支払われない投資信託もあります。

上記3つの利益は、本来であれば20.315%の税金がかかりますが、NISAを利用すると非課税になります。

分配金・配当金狙いの人なら、ゼッタイに知っておくべき「株式数比例配分方式」とは

「株式数比例配分方式」とは、配当金や分配金を証券会社で受け取ることです。

もしあなたが、分配金・配当金を視野に入れてNISAを運用するのであれば、この「株式数比例配分方式」を覚えておきましょう。

なぜなら、この方式をとらないと、分配金や配当金に対して「約20%」の税金がかかってしまうからです。

「NISAって、非課税じゃないの?」と驚かれた方もいるかもしれませんが、たとえば銀行などで分配金や配当金を受け取ってしまうと、課税されてしまいます。

すでに運用されている方は、株式数比例配分方式になっているかどうか、チェックしてみてくださいね。

高い分配金を出している投資信託は、運用面で高リスクの商品が多いため、特に初心者の人は気をつけましょう。

NISAは長期投資が基本

NISAが導入された背景は「人生100年時代」を国民が生き抜くため、安定した資産形成が必要との観点からです。

そのため、NISAはコツコツと資産を形成する人に向けた制度となっていて、枠の上限が(一般NISAで120万円、つみたてNISAで40万円など)定められています。

長期投資に向いているのはインデックスファンド

NISAで長期投資をするときのポイントの1つは、安定していて値下がりしにくい銘柄を選ぶことが大事です。

銘柄の価格が下がってしまった場合、NISAを利用しなくても非課税となるため、NISAを使う意味がないからです。

その点から判断すると、リスクが少なく、安定した値上がりの見込めるインデックスファンドがおすすめになります。

たとえば、2020年のコロナショックによる市場のダメージに対しても、インデックスファンドは、早い回復傾向にありました。

たとえ短期間で見た場合に、値下がりすることはあっても、長期で見るとジワジワ値を上げている傾向にあります。

コツコツ投資を続けていくのが、インデックスファンドでの長期投資戦略の基本です。

投資に慣れた人は、短期売買戦略もあり

こちらは、ハイリスク・ハイリターンを狙った戦略で、短期売買を繰り返して利益を出していく方法です。

したがって、安定して資産をコツコツ築きたい人には向かない戦略です。

やり方はシンプルで、値動きのある銘柄を選び、「値下がりしたら買って、値上がりしたら売る」ことを投資枠の範囲内で繰り返して利益を出していきます。

注意点としては、相場は都合よく動くものではないので、買った後に銘柄の価格が下がりっぱなしというケースも多々あることです。

したがって、長期投資には全くむかない戦略となります。また、まったく利益が出せないこともあるので、銘柄選びが最大のポイントとなります。

これは、投資に慣れた人向けといえるでしょう。

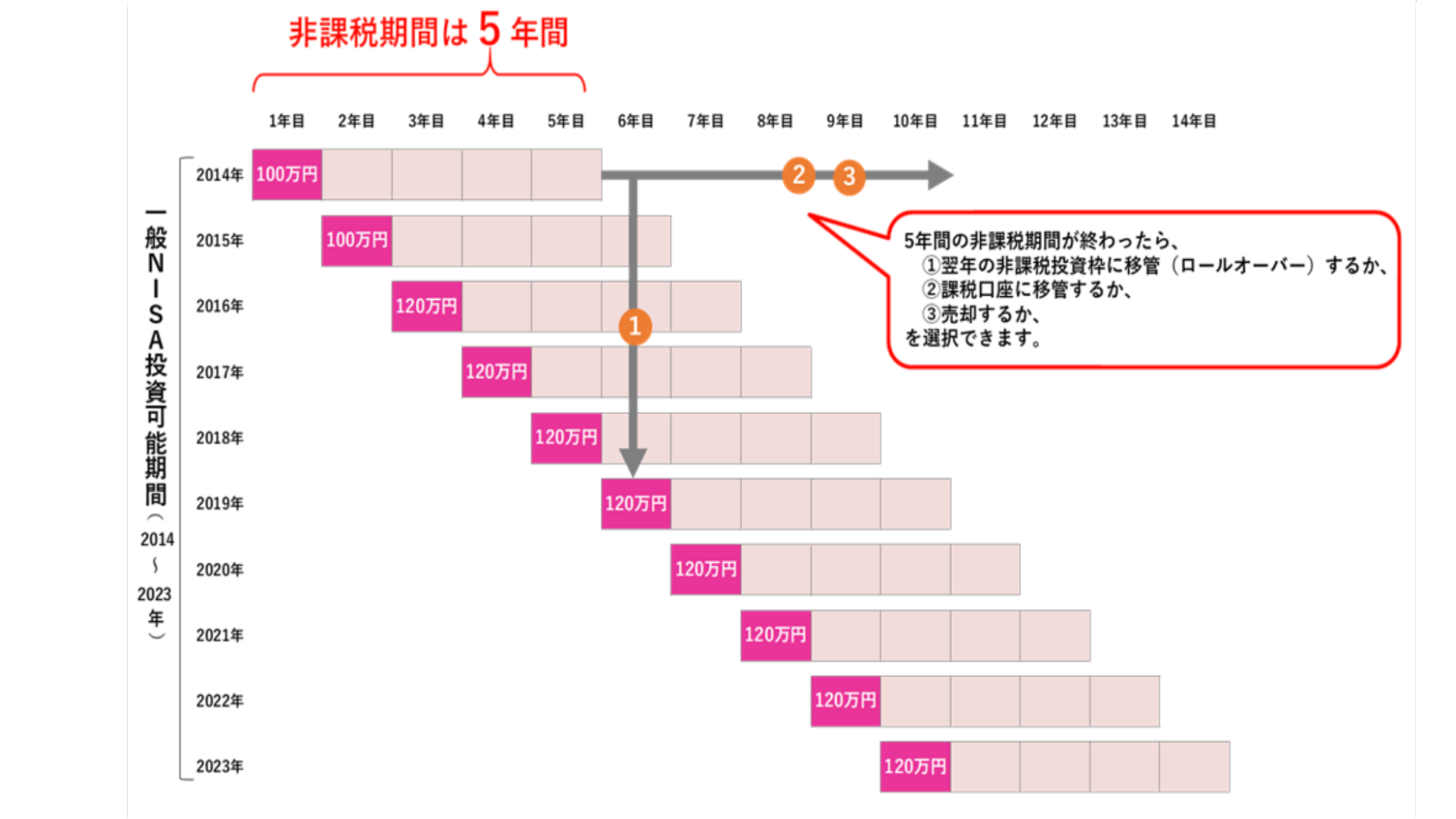

ロールオーバーとは「繰り越し」のようなもの

NISAを運用するのに、覚えておきたいことがあります。それが「ロールオーバー」です。

ロールオーバーには、色々な意味がありますが、NISAにおいては、「繰り越し」のような意味で使われています。以下は、ロールオーバーのイメージ図です。

※画像引用:金融庁サイトよりhttps://www.fsa.go.jp/policy/nisa2/about/nisa/knowledge/index.html

非課税期間の5年が終わり満期になった場合、自分の運用してきた銘柄をどうするか、以下の3つから選ぶ必要があります。

・NISAの非課税の投資枠に移す。つまり、ロールオーバーして運用する

・他の課税口座(特定口座や一般口座)に移す

・売却する

3つの選択肢がありますが、値上がりが目込めるかどうかが1つのポイントです。

値上がりがまったく目込ないなら、他の課税口座に移すか売却を検討してもいいかもしれません。

2024年からの新NISAの特徴は「2階建て」の投資システム

2024年から、新NISAがはじまります。

現行の制度と大きく変わる点は、一般NISAにおいて「2階建て」の構造になるということです。

↓ ↓

1階部分は20万円の投資枠です。つみたてNISA同様に、ここは積立枠となるので気をつけましょう。積立限定となるため、スポットで購入することはできません。

また原則として、1階部分に投資しないと「2階部分の102万円の非課税枠が使えない」ことになっています。

つまり、2階の102万円の非課税の枠を使うためには、1階部分で現行のつみたてNISAで投資可能な低リスクの金融商品を購入する必要があります。

ただし、1階部分の20万円の枠をすべて使わなくても、2階部分に投資できます。

つみたてNISAに関しては、5年ほど利用期間が増えたものの、他には大きな変更点はありません。

主な変更点は以下のようになります。

・トータルの投資可能額が120万から122万に増えた

・1階の投資可能額は20万(低リスク商品メイン)

・2階の投資可能額は102万円(株式・投資信託など)

・つみたてNISAに関しては、5年延長

・ジュニアNISAは2023で廃止

現行の一般NISAから、新NISAへのロールオーバーも可能

新NISAができて気になるのが、ロールオーバーですが、2023年までに購入した金融商品は、新制度のNISAにロールオーバーすることができます。

まとめ

今は「人生100年時代」とも呼ばれ、個人の自立した資産形成が求められる時代になってきました。

そうした時代に、国が制度として後押ししているのがNISAです。

約20%の非課税のメリットは非常に大きく、100万円の利益が出た場合、約20万円の税金を払わなくて済みます。

投資期間が長くなればなるほど、利益が出やすいのが長期投資の特徴で、これは大きな利益の差になります。

投資をやったことの無い方でも、インデックスファンドであれば、それほどリスクはありません。まずは数千円からでも始めることができるので、ぜひ始めてみてくださいね。